NEWS FROM ASAHI

朝日だより相続税の過剰な節税対策にはご注意を!(朝日税理士法人だより資産税版Vol.140)

2022年07月01日 朝日税理士法人だより 資産税版

1.令和4年4月19日最高裁判決

相続財産の評価額について争われた令和4年4月19日最高裁判所の判決は、相続税の過剰な節税対策について警鐘を鳴らしたものでした。

被相続人が相続開始直前期に取得した不動産について、路線価方式等の財産評価基本通達(以下評価通達)の定める方法によって評価した相続人の主張を否定し、鑑定評価額をもって評価すべき、とした国税庁の賦課決定処分が認められています。

2.相続税法上の「時価」とは

そもそも相続税を計算するためには、被相続人の所有していたすべての財産について「評価額」を計算する必要があります。

相続税法22条には「相続、遺贈又は贈与により取得した財産の価額は、当該財産の取得の時における時価による(抜粋)」と規定しています。

その「時価」は、評価通達第1項(2)に「財産の価額は、時価によるものとし、時価とは、課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、この通達の定めによって評価した価額による」とあります。土地等についての路線価方式などを基礎とした評価方法については評価通達第二章に定められています。

3.事件の概要

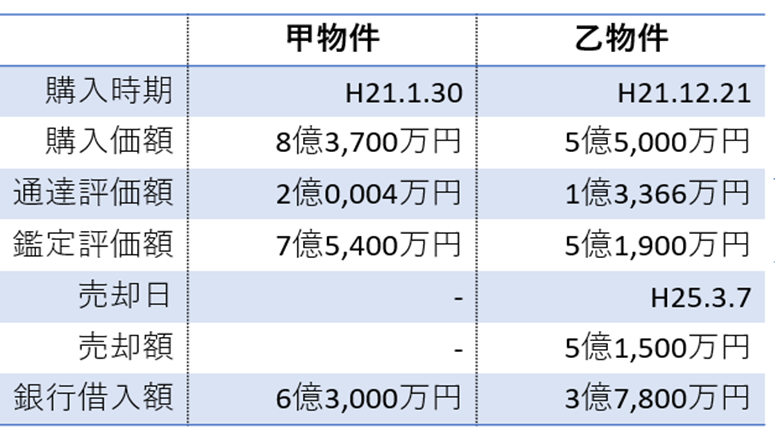

本件は90歳代の被相続人(相続開始日H24.6.17)の所有していた表1の不動産の評価額が争われました。表1にある通り、二物件合計で通達評価額と鑑定評価額に9億3,930万円もの乖離があります。

表1

4.判決のポイント

評価通達第1章総則第6項には「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する」とあります。今回の判決はこの評価通達6項を根拠にする「合理的な理由がある」として、国側の主張を認めています。

評価通達は財産の価額について画一的な方法を示すものであるので、仮に鑑定評価より低くてもこれを直ちに否定するものではありません。

しかし、この画一的な方法によった場合、却って他の納税者と比較して課税の公平が保てないときには、評価通達6項による評価をすることが合理的な理由になる、と解釈されました。

この判決においては、画一的な評価方法である路線価方式による評価を認めてしまうと、高額な不動産を多額の借入をもって購入することができない他の多くの納税者に比較して「看過し難い不均衡」を生じさせ、「実質的な租税負担の公平に反する」として、通達評価額を上回る鑑定評価額をもって課税することは平等である、と判断されたのです。

本件が相続税の過剰な節税対策と判断された理由として、次の事項が挙げられています。

①90歳代の被相続人が相続開始直前期に高額な不動産物件を多額の借入金で立て続けに取得

②被相続人は札幌在住でありながら、甲・乙の不動産物件は川崎と荻窪が所在だった

③不動産物件取得額の30%を下回る相続税評価額

④相続開始から申告期限前の8ヶ月後(申告期限前)に相続人が乙物件を売却した

5.終わりに

今回は相続税の節税対策について考えさせられる判決を紹介させて頂きました。

相続税の節税対策としての不動産活用には注意が必要なこともありますので、ご不明点やご不安なことがありましたら朝日税理士法人までお気軽にご相談下さい。

(文責:伊藤優)